胜率:

大多数人将胜率视为交易系统的第一要务,事实上它没有那么重要。并且到了一定程度,胜率是很难提升的,或者说将胜率从80%提升到90%的难度远远大于从50%到60%。我们必须接受一个胜率一般的系统,关键的问题是要在错的时候少输而对的时候多赢。优衣库老板柳井正将其自传命名为《一胜九败》就是此理。

仓位:

仓位的作用不言而喻,净头寸对组合收益率的影响巨大。我觉得这个问题的根本不在于择时和仓位,而在于要不要在系统中考虑回撤。考虑回撤的系统未必是一个最好的系统,考虑回撤必须考虑市场,有时候会让你倒在黎明之前,所以巴菲特不太考虑回撤。但问题是你要拥有巴菲特那样可以允许巨大回撤的商业模式。大部分的私募都必须防止巨大回撤,一次错误无论是对产品还是公司都是一场灾难。所以,仓位选择是交易系统中必须考虑的重要一环。

仓位的选择不是一蹴而就,而是一个动态的过程。不同的交易系统选择不同的加减仓方式。价值型系统选择向下补仓,因为越跌越有价值;趋势型系统向上加仓,因为每次加仓都必须建立在前面正确的机会上。

初始头寸和系统概率也有重大联系。即便一个90%胜率的系统,也可能连续先亏三笔。如果因为胜率高就初始投入过大的头寸,可能都无法坚持到系统产生正常的期望收益。

第四步:设定押注策略

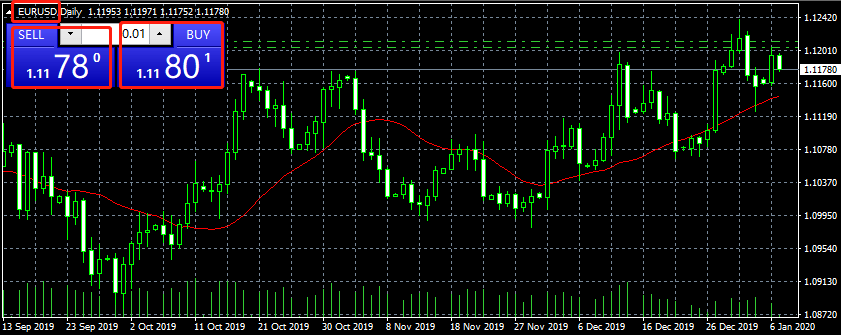

盈亏比:

这应该是范·撒普交易系统中的核心,他所谓的R值,赢钱幅度和亏损幅度的对比。大多数人买股票时只想着赚钱而忽视风险,所以没有R值,也无法具体衡量这笔交易是否真的应该做。任何交易都有可能赚钱,可一旦考虑潜在的风险和向上的幅度,很多交易变得没有意义。

亏损幅度是可以通过止损来控制的,所以关键是盈利的空间。止盈和止损是这里一个重要的概念。个人以为,止盈是比止损难100倍的东西。没有止损,会死的很快;但是只有止损没有止盈,只会死得慢一点而已,无法累计收益。

“把亏损的头寸卖掉,让利润奔跑”,,这句话只说了一半,没有说如何让奔跑的利润落袋为安。如果不会止盈,最终奔跑的利润只是折返跑。仔细看看自己的交易记录,很多时候我们不是没赚过钱,只是奔跑的利润加强了我们的信心,导致了倒金字塔的加仓模式,最终一个简单回撤就盈利全无。

把亏损的头寸卖掉,一方面截断亏损,同时也截断了我们曾经的错误,持仓中看不到,掩耳盗铃,而满手的持仓盈利都在强化我们多么正确。其实,当你的持仓浮盈大幅超过了账户净值,是一件非常危险的事情,说明你在不断实现亏损。缺乏一个止盈机制,最终这些浮盈也难逃止损的命运。

第五步:高效交易

交易机会:

很少有人考虑系统产生交易机会的次数,大部分人追求惊鸿一瞥的投资机会。

一个投资系统产生越多的交易机会,会带来两个好处。其一,通过大量的交易机会使系统符合大数定律,最终胜率才有意义,系统变得稳定;其二,用周转提高收益率。众所周知,ROE是杠杆率、毛利率和周转率的结合,在这里,杠杆率就是加杠杆、毛利率就是寻找牛股、而周转率就是提高换手。

一个系统产生的机会过少会使投资者陷入仓位过重、难以放弃的境况。好不容易得到一次机会,不榨干怎么行?因此,即便风险收益不合适、大势已去,也会坚持,最终伤你最深的都是真爱。

相关文章