随着汇率市场化改革的深入,对人民币汇率的预期趋于理性,市场双向波动加剧,外汇市场抵御外部冲击的能力增强。在此背景下,人民银行和外汇局开展了“跨境理财通”试点,扩大QDII额度,在上海自贸区临港新片区、粤港澳大湾区、海南自由贸易港等重点开放区域,实施和拓展QDIE/QDLP试点。这一系列措施不但契合了境内居民的海外金融资产配置需求,也是国内国际双循环下构建对外开放新格局的必要保障。

一、QDII扩容的市场影响

QDII通道自2004年推出以来,审批额度在10年内增长了十倍至899.93亿美元,随后于2018年4月、2019年4月、2020年9月又进行了三轮扩容。

2020年9月,外汇局共新增QDII额度33.6亿美元,其中4家证券类机构、1家银行类机构获批QDII资格,12家证券类机构、1家信托类机构QDII额度进一步提升。扩容后,QDII总审批额度共计1073.43亿美元。其中,银行150.4亿美元、证券499.6亿美元、保险339.53亿美元、信托83.9亿美元,四者占比分别为14.0%、46.5%、31.6%和7.8%。

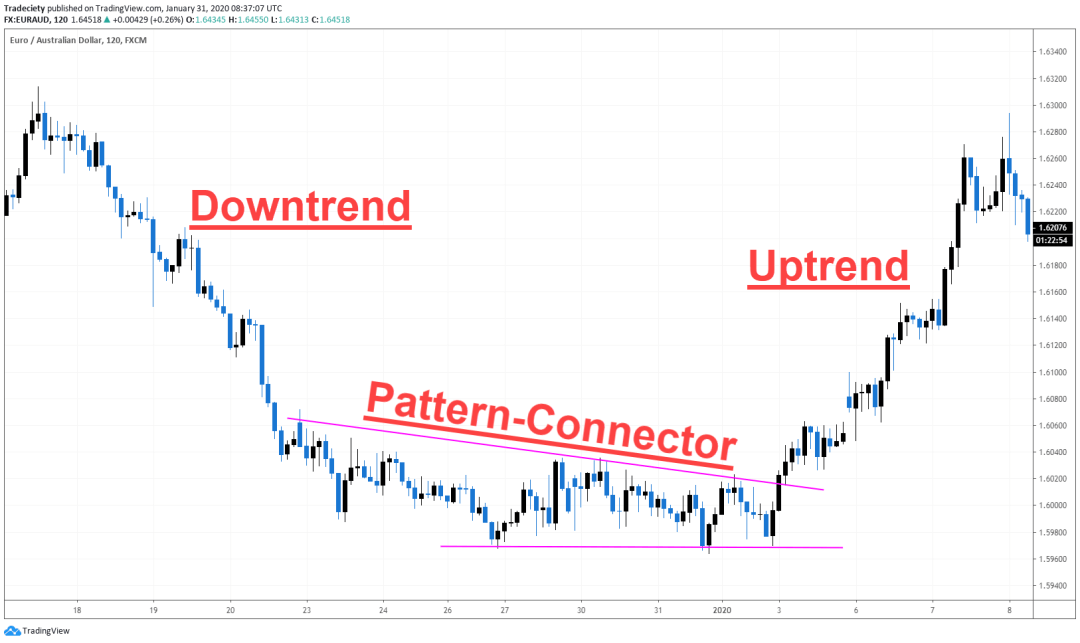

基金公司是证券机构中获批QDII的主力,QDII规模约380亿美元,占总额度的35%。在本次扩容中,兴业基金和万家基金新获QDII资格,嘉实、银华、易方达、广发、博时、富国、景顺长城、前海开源、中加等基金公司QDII额度进一步扩充。截至2020年10月,上述机构中易方达、广发两家机构公募QDII基金规模已超过其QDII审批额度,而博时、富国、银华等机构QDII额度亦接近用满。本次扩容,及时解决了这些公司拓展QDII业务的“燃眉之急”。

除QDII审批额度外,基金还受到汇兑额度的限制。2020年3月受到海外疫情和美元流动性冲击等影响,境内投资者配置海外资产的热情高涨,导致多家基金公司外汇额度告罄,多只QDII基金限制大额申购甚至暂停申购。

QDII扩容会对市场产生怎样的影响呢?

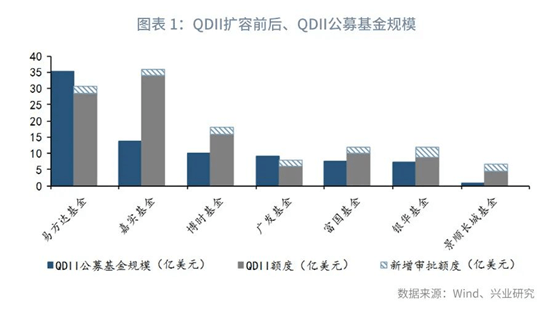

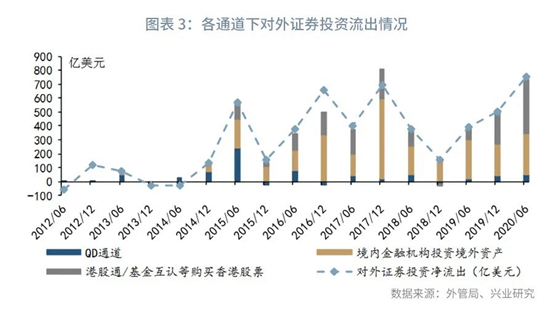

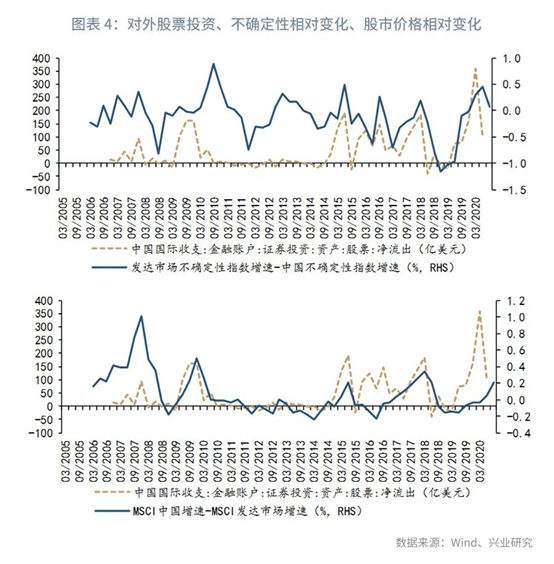

从跨境资金变动来看,尽管2016年以来随着港股通交易不断活跃、银行自营对外投资增加,(R)QDII在资金出海过程中所占比重不断降低,但作为对外开放的标志性政策,QDII的扩容伴随着股票和债券市场对外投资规模的中枢上移。除政策因素外,当海外相对境内不确定性增加时,境内主体往往开始布局增持海外资产;对境内投资者而言,境内外股市并不构成互补性投资,反而是A股上涨带动的财富效应会同时增加海外资产的头寸;此外人民币汇率变动也是影响资金出海决策的重要因素。

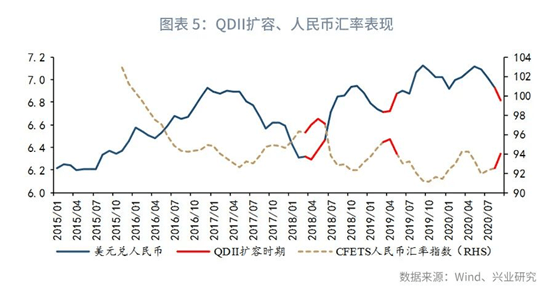

从汇率市场表现来看,QDII扩容往往发生在CFETS人民币指数上行接近阶段性顶部时期,这一时期,人民币汇率相对美元锚和利差锚往往已经出现“升值超调”,人民币汇率存在内生的均值回归动能,加之外部影响因素变动,有效汇率市场或酝酿变盘。

不同标的间QDII基金的绝对收益/风险和相对收益/风险又存在怎样的差异呢?

从绝对收益和历史最大回撤来看,与中概股、国际指数相关基金收益率中值水平较高,且回撤相对较小;而港股和美股各基金之间表现差异很大;部分债券型基金能够取得与股票型基金相近的收益;其他股市基金虽回撤相对有限,但收益表现也不佳;另类投资多数时间为亏损,且回撤较大。

从超额收益和超额波动来看,最近1年、最近3年和成立以来各板块表现相似:

© 版权声明

本文转自网络,版权归原作者所有。我在此仅提供该文章的转载服务,不对其内容和观点承担任何责任。若涉及版权问题,请与我们取得联系及时删除。

相关文章

暂无评论...