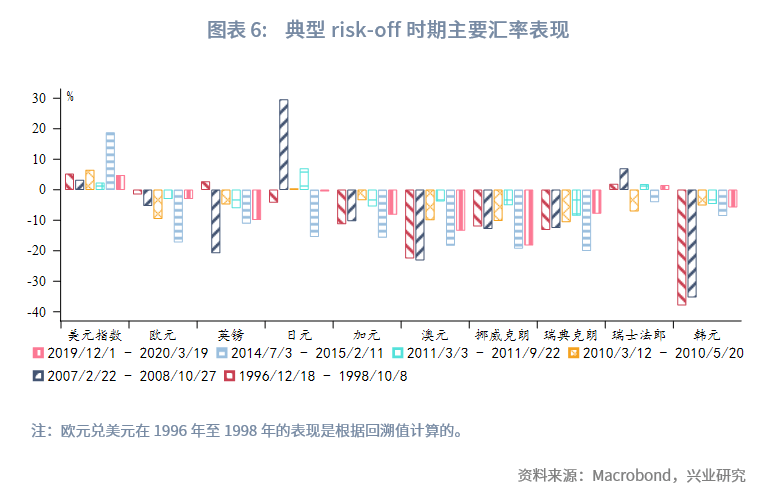

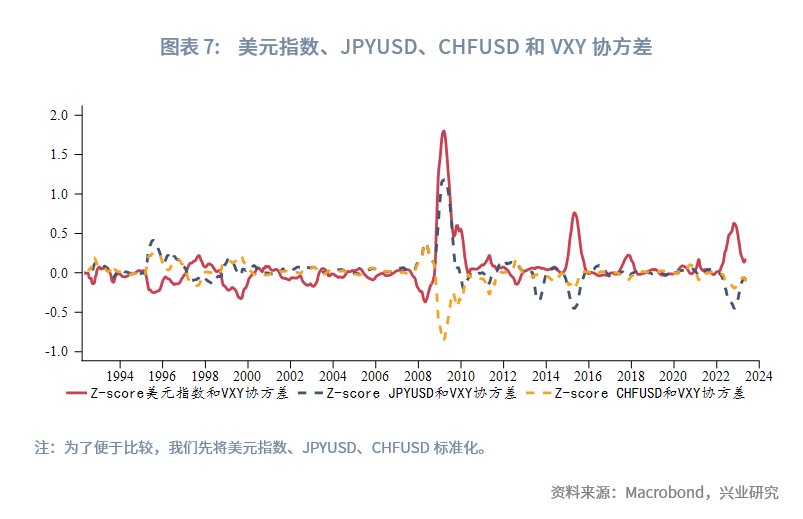

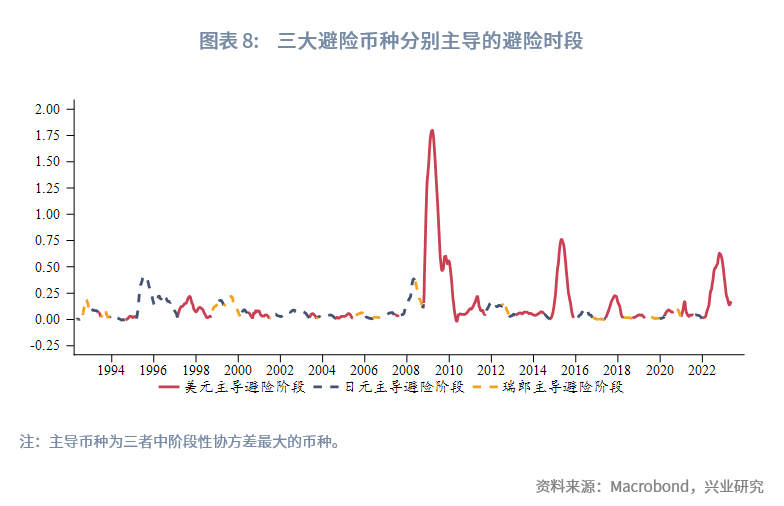

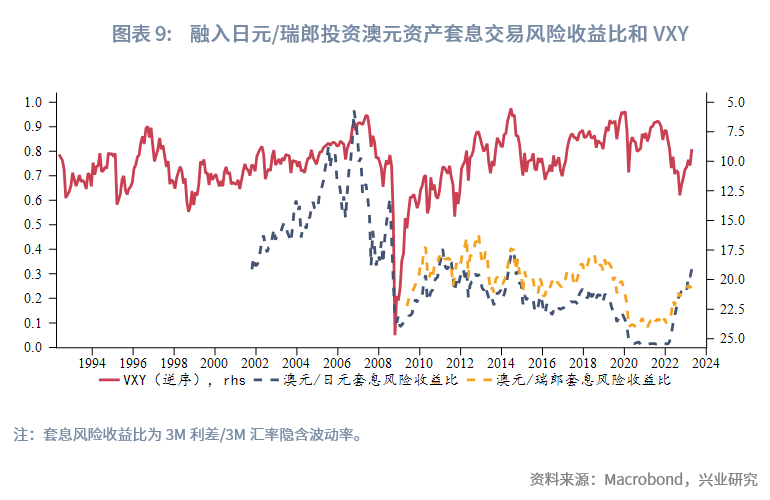

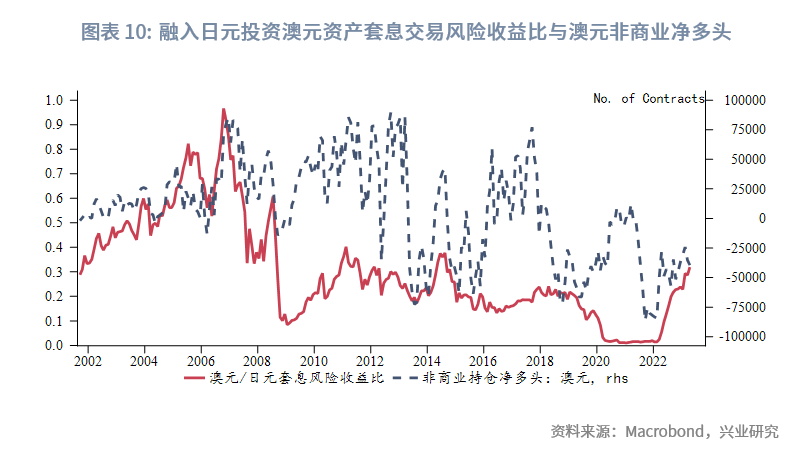

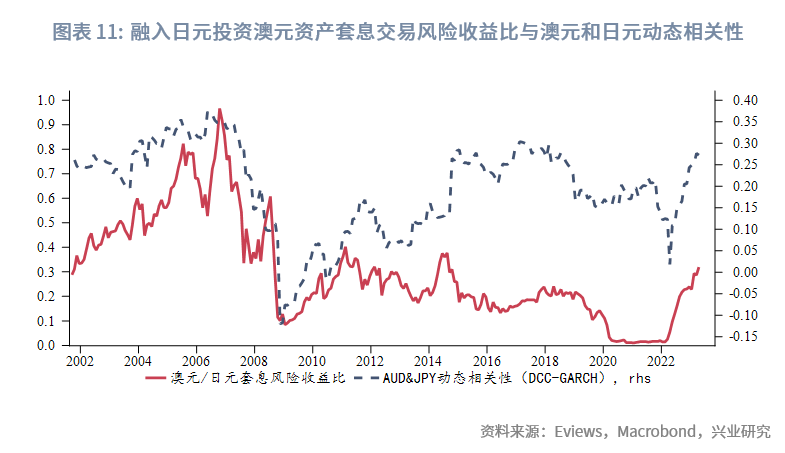

历史上典型的高风险时期,美元指数必升值,日元、瑞郎相对美元涨跌互现,其余非美货币倾向于承压。三大避险币种主导的避险阶段不尽相同。2008年以后,美元主导的避险阶段居多。此外,澳元套息交易风险收益比中枢在金融危机后降低使得澳元在风险冲击下韧性增强。

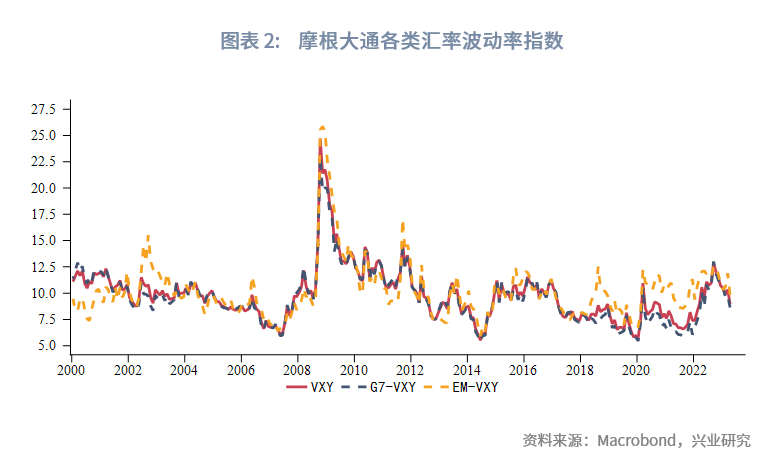

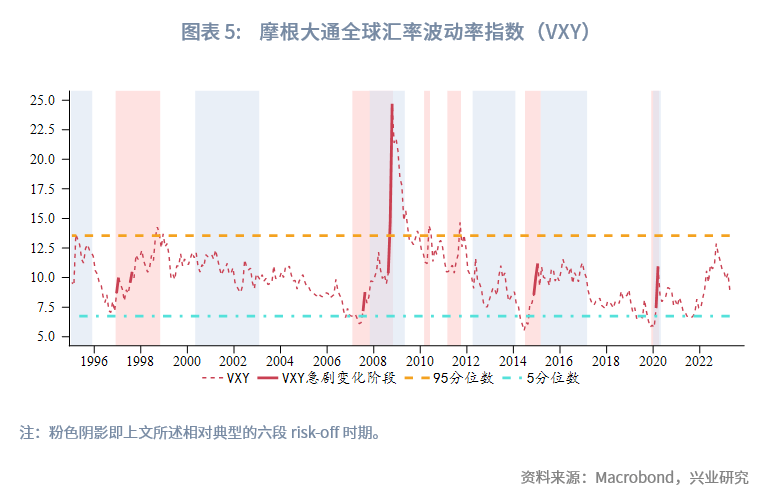

摩根大通于2006年推出了描述G7和新兴市场汇率总体波动性的指标G7-VXY和EM-VXY,并于2011年编制了全球汇率波动率指数VXY。其中,EM-VXY目前囊括巴西雷亚尔、墨西哥元、人民币、新台币、韩元、新加坡元、印度卢比、波兰兹罗提、匈牙利福林、土耳其里拉、南非兰特。波动率指数由相应币种与美元货币对的期权隐含波动率加权得到。权重为BIS每三年公布一次的外汇及场外衍生品交易市场调查中的成交量,而非传统的贸易额。如此既能将外汇市场流动性因素考虑在内又能提升指数的鲁棒性。本文将采用这些指数作为相应汇市波动率的代理指标。

摩根大通于2006年推出了描述G7和新兴市场汇率总体波动性的指标G7-VXY和EM-VXY,并于2011年编制了全球汇率波动率指数VXY。其中,EM-VXY目前囊括巴西雷亚尔、墨西哥元、人民币、新台币、韩元、新加坡元、印度卢比、波兰兹罗提、匈牙利福林、土耳其里拉、南非兰特。波动率指数由相应币种与美元货币对的期权隐含波动率加权得到。权重为BIS每三年公布一次的外汇及场外衍生品交易市场调查中的成交量,而非传统的贸易额。如此既能将外汇市场流动性因素考虑在内又能提升指数的鲁棒性。本文将采用这些指数作为相应汇市波动率的代理指标。

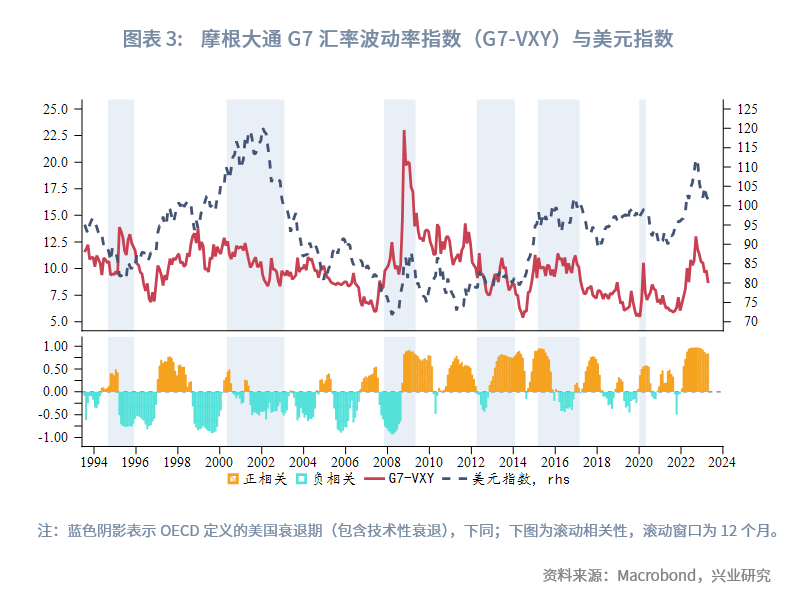

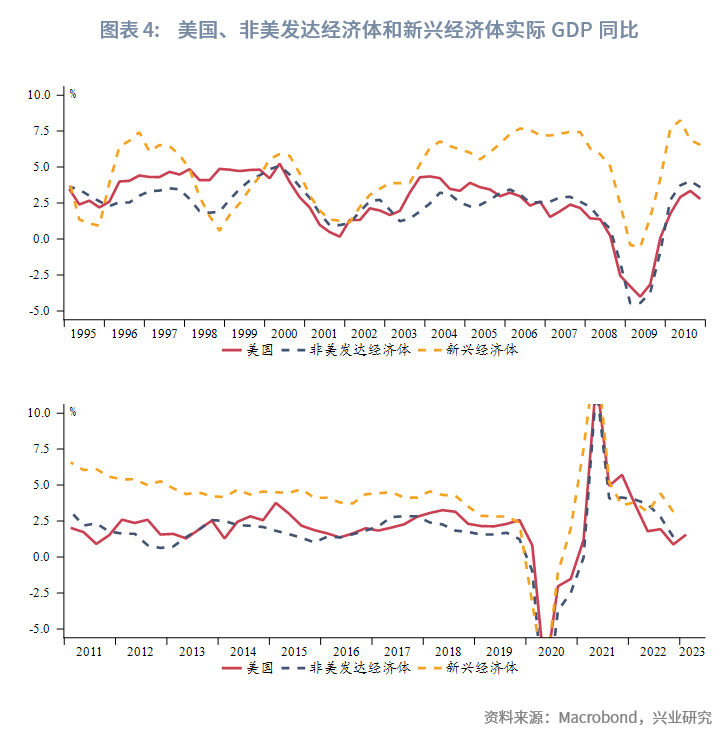

总结这个时期的特征:首先,全球经济处于康波繁荣期,增长相对稳定,尤其是2000年以后新兴经济体基本面较美国持续保持优势,非美发达经济体在多数时间也优于美国。相比之下,美国增长动能偏弱且负面事件频发,降低美元资产吸引力。其次,全球化尚处在发展进程中,国际资本处于“开疆扩土”的阶段。再者,市场还未经历次贷危机的“摧残”,信心普遍高涨,容易被高收益资产吸引。因此,美元并不被视为唯一的“避风港”。

正相关时期(2008年至今):2008年前后,美国次贷危机逐渐演变为全球性金融危机,市场从一开始的抛售美元资产再到重新涌入其中寻求避险。全球动荡之下,套息交易(carry trade)风险收益比(短期利差/波动率)下降,导致高息货币遭到抛售,美元受到青睐。在经历了21世纪迄今为止的最强冲击后,市场终于认清了美元的本位币避险功能。此后美元指数逢大型风险事件必升值,例如2010年上半年欧洲债务危机扩散、2011年下半年全球增长放缓、2018年特朗普上台增加美国内政不确定性、2020年新冠疫情急速蔓延以及2022年乌克兰危机爆发等。待风险事件平息、全球经济前景改善,市场风险偏好提升,资金又会从美国流出,美元指数倾向于回落。

该时期的特点在于,全球经济由康波繁荣期切换至衰退期,且当前很可能已经过渡至萧条期,主要经济体增长出现放缓。与此同时,随着逆全球化抬头,国际资本对新兴市场的兴趣下降。加之,市场在尝尽全球金融系统崩溃带来的苦果后变得谨慎。美元避险地位抬升,美元指数和波动率的相关性也因此得到逆转,变为了稳定的正相关。

2. Menkhoff L., Sarno L., Schmeling M., et al. Carry Tradesand Global Foreign Exchange Volatility[J]. The Journal of Finance, 2011, 67(2).

© 版权声明

本文转自网络,版权归原作者所有。我在此仅提供该文章的转载服务,不对其内容和观点承担任何责任。若涉及版权问题,请与我们取得联系及时删除。

相关文章

暂无评论...