交易方式和交易时限有很多种组合方式,你可以从中选择一种合适的组合作为自己的交易风格。目前,与交易相关的一些书籍在交易风格选择上有个共识:应该使用、挑选和建立一种与本人的个性和气质相匹配的交易风格。让你感到舒适的交易风格才是适合你的,如果你感到不适,那么这种交易风格很难持续和执行。

这样的建议你可能已经看过或听过多次。乍听上去很有道理,因为我们每个人都不一样,有着不同的气质和个性。寻找一种适合我们个性的交易方法是讲得通的。然而,这个总的指导思想也存在一些小问题。虽然设想很好,但是它忽略了市场和交易的实际情况。

第一,如果所有与市场相关的言论都与现实相符,那么你完全可以选择让你感到舒适、温馨和安全的最优的交易方法。不幸的是,大多数公之于世的关于交易和市场的言论都只是纸上谈兵,甚至连基本的支持证据也找不到。通常,读者只能找到一些精心挑选的图例来支持相应观点。没有客观证据可以证明这些方法可以持续盈利,而对此我并不感到惊讶,因为大多关于交易的言论确实不起作用。事实上,如果它起作用的话,你看到的就不会是90%的交易者失败了,而是另一番景象:90%的交易者成功了。很不幸,困难重重法则让你无法根据自己的个性选择最佳的交易理念或方法,因为大多数交易理念实在不堪一击。

第二,交易时感到“舒服”这种现象通常不会发生。如果交易是舒适的,那么每个人都会从事交易,并且坐拥丰厚的利润。记住,困难重重法则已经宣告你几乎不可能被施予“舒服”的利润。比如,当交易者认为自己投资了一家公认不错的公司时,交易就会让人如沐春风般舒服。交易者对所进行的长期投资感到舒适,是因为他看到的所有分析、访问的各家论坛均持有一致的看法,那么多人看法相同,这使他感到舒适。然而,通常地,当一种想法已形成共识,那么就已经充分反映在价格上了。达成共识后进场交易的往往是最后几位的交易者。最后几位意味着不会再有什么交易者进场抬高价格。一旦每个人都处于“舒适”的交易中,市场将会开始恼人的逆转——阻止所有人出仓。从我的经验来看,通常成为少数人是最好的。不过,成为少数人或者赞同少数人的观点并不舒服,因为你与多数人格格不入。一般地,“舒服”置交易者于死地。因此,虽然大多数人建议采用一种与你个性相符的交易风格,但是这忽略了一个市场事实,“舒适”的交易几乎不会带来利润。

第三,不是所有的交易风格对交易者的财务要求都相同。通常,短期的波段交易的财务要求较小,而长期趋势交易的要求相对较大。如果你拥有无限的财务资源,那么这不会成为阻碍。然而,如果你像大多数个人交易者一样,交易风险资金很有限,那么这必须纳入考虑。一般地,你的交易期限越长,你需要的交易资金越多。

例如,当你20天移动平均值大于60天移动平均值时,你会想要买入;反之,你会卖出。我不知道这种长期方法会带来怎样的结果;但是,如果你利用市场组合正确交易并实施审慎的资金管理,我敢肯定你能够获利。这种策略的结果是,即使你只有30%的时间可以获利,你也可以产生3:1的平均收益损失比,最终将获利。

然而,要在这种双移动平均线交叉系统中交易成功,你必须有20~30个市场组合交易,不过这超出了大多数个人交易者的财务承受能力。

当你看到成功交易需要的市场组合规模时,小规模个人交易者的问题就出现了。长期趋势交易能够成功运作的原因在于,交易者在足够长的时期中涉足足够多的市场。这样一来,趋势交易者将不会受到一个或两个失控的市场的影响。长期趋势交易者若要成功,需要对20~30个市场进行监控和交易。

我们来举一个海龟交易系统的例子。这是一个著名的长期趋势交易系统,需要在20~30个市场中进行交易。

假设投入了1000000美元的交易资金。2007年是卓有成效的一年,唯一的不足是在2007年2月到2007年3月下旬,资金账户从1250000美元下降到500000美元,直降了750000美元,下降率达60%。现在,没有多少个人交易者能够承受这么大的损失。

海龟交易系统100万美元的投资组合实际余额变化图(2007.1.1-2007.12.28)

一些支持者可能认为,长期趋势交易者进行交易的市场可以少于20个。然而,他们是根据组合市场来拟合曲线以促进他们的课程或产品的销售。如果挑选的15个市场这些年都没有实现巨大的盈利,那会怎么样?可以想象,这些可怜的长期趋势交易者会感到日子很难过。如果你能负担得起20~30个期货合约的初始保证金和追加保证金,以及各个市场可能出现的跌幅,你可以考虑将长期趋势交易作为首选的交易风格。

如果没法做到,即使长期趋势交易适合你的个性,你也不能考虑它。通常,短期波段交易能让你将注意力集中到一个或两个市场,对个人交易者来说更现实一些。那些资金稍微充裕的交易者,他们一般能对大约10个市场进行监控和交易,可以考虑选择一种中期趋势交易风格。

顺便插一句,以前有个交易者因为我对海龟系统的看法而打电话给我,我和他交谈过,向他表达了上面的观点,即海龟系统不适合小规模个人交易者。他最近刚好又打电话给我,他对他的交易很失望。他忽视了我的建议,他真的参加了罗素·桑德斯的周末海龟交易培训班,不可避免的事情终于发生了:对长期趋势交易者来说十分正常的账户缩水发生了,导致他的账户发生亏空。这并不是系统的缘故,因为他告诉我随着仓位急剧下降,资金账户难以为继导致了亏空。但愿你能吸取这个教训。

现在我更加仔细地研究长期趋势交易和短期波段交易。

长期趋势交易

正如你所知,只有那些资金账户充裕,能够负担得起大量市场交易的人才应该考虑长期趋势交易。如表5-2所示,你可以看到几个关键特性及其对长期趋势交易的影响。我将这些特性进行分类,归为成功交易必需的三个重要部分——资金管理、方法和心理。

资金管理

长期趋势交易要获得成功,必须进行大组合,因为市场只有15%的时间是存在趋势的。趋势交易者需要对20~30个市场进行监控和交易,以保证他们每年都能够捕捉到一个或两个具有最优趋势的市场。

账户缩水

长期趋势交易中,成功者占少数,大多为失败者。如果你在20~30个市场中交易,而且频繁失败,那么仓位就会在较长时间里大幅度下降。这种方法在时间分布上亏多赢少,因此将会也确实会导致长时间的账户缩水。

财务保证

正如我提到的,长期趋势交易需要的财务保证相当高。对20~30个市场进行监控和交易要求趋势交易者能够同时对所有市场持仓。虽然长期交易系统要在20~30个市场同时开展交易不太可能;但趋势交易商只能广撒网才能有备无患,况且他们也不能够对交易时机挑三拣四。趋势交易者不清楚哪个市场或者交易时机会让自己赚大钱,所以他们不得不抓住所有市场和机遇,而不考虑时间。

方法

时限

趋势交易商可能期望持仓时间能持续一个月以上。他们需要学会取得最终的胜利,补偿这段时间里所遭受的损失。

准确率

长期趋势交易的准确率较低,在25%~35%之间。这并没有什么可奇怪的,因为市场只有15%的时间呈现明显趋势。

平均收益:平均损失报酬率

平均收益:平均损失之比很高。一种良好的趋势交易方法应该使交易的平均收益至少是平均损失的三倍以上。趋势交易者需要高平均收益的交易,不仅用于弥补所有较小的损失,而且可以使风险资金产生一定回报。成功的长期趋势交易者总能把握住几个大的盈利机会,确保这一年收获颇丰。

期望

长期趋势交易的期望是积极的。趋势交易方法若可以使30%的交易者成为赢家,那么,根据3:1的平均收益:平均损失回报率,这种方法会产生20%的预期值[(30%×3.0)-(70%×1.0)]。

机会

单个市场的交易机会少得可怜。使用趋势交易法的交易者建仓很慢,单个市场一年内并不会出现很多交易机会。为了解决单个市场机会缺乏的问题,趋势交易会在多市场组合中开展。在20~30个市场组合中交易,可以提供足够的成功机会。

然而,对于想要在单个市场中交易的操盘手,即使你有足够的资金可用于长期趋势交易,这样做还是不适合你。因为和其他任何方法一样,长期趋势交易方法需要大量的机会以实现预期。在单个市场交易不能为长期趋势交易提供足够的机会。唯一的方法是在一揽子市场组合中交易。

交易成本:佣金和亏损

在长期趋势交易中,交易成本(佣金和亏损)较低,因为这是一种慢速的交易方法,交易次数比波段交易少,交易次数越少意味着佣金越低。当佣金和亏损发生了,它们占利润的比重很低,因为平均收益非常高。

心理

情感障碍

长期趋势交易一般存在情感障碍。频繁的损失会让我们的身体和精神都受挫。与生活中的其他情形一样,如果在所选择的路上行进时一帆风顺,那么继续前行就简单多了。如果频繁受阻,那么要坚持下去就困难多了。你的手指想按键进行交易时,你的心里会发出另一种声音,“不,不要一错再错,没准又是一次失败的交易!”

经常性的失败导致仓位长期下降。而且,当你面临仓位持续下降的局面时,继续开展交易会产生情感障碍。

除此之外,长期趋势交易会让你身心疲惫,因为长期趋势交易者永远不能错过任何一次交易机会,他们不知道下一个巨大的盈利机会在什么地方或者什么时候出现。长期趋势交易令人筋疲力尽,几乎不可能有什么假期,除非有人可以替你下达指令。

短期波段交易

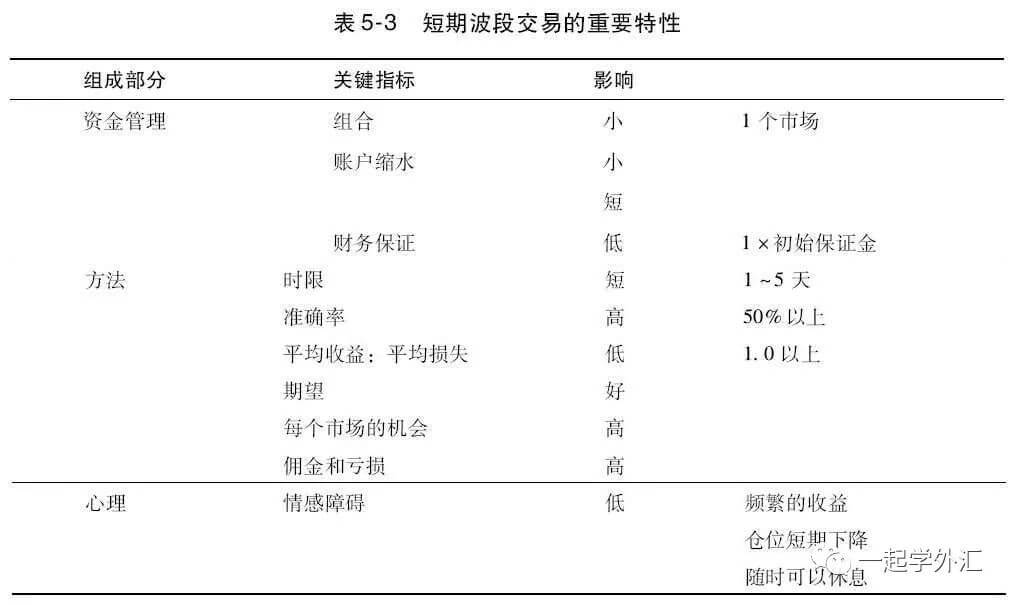

表总结了短期波段交易的重要特性。

资金管理

组合

短期波段交易只需要单个市场就可以运作。这对想在单个市场交易的小型个人交易商来说是很不错的。自然地,你可以在多个市场交易;然而,短期波段交易不要求多个市场。

账户缩水

既然短期波段交易可以在单个市场中运作,那么账户缩水是可以控制的。在单个市场中交易还是会让你感到不适,但这种不适感至少不会被多个市场放大。

另外,账户缩水持续的时间较短。短期波段交易通常产生一条相对光滑的权益曲线,因为短期交易结果并不依赖于每年几次的巨大盈利机会。光滑的权益曲线意味着账户缩水幅度和持续时间有限。

财务保证

短期波段交易的财务要求较低。在单个市场中交易需要的资金比在多个市场中交易要少得多。

方法

时限

短期波段交易者通常在1~5天内就清仓。他们通常只是抓住市场中短暂的“波段”,并不会一直追踪至新趋势的最高点。

准确率

短期波段交易准确率一般都在50%以上,比趋势交易要高,不过它的平均收益-平均损失报酬率较低。

平均收益-平均损失报酬率

因为短期波段交易者在市场中交易的时间很短,所以他们的平均收益-平均损失报酬率较低,通常在1.0~2.0之间。

期望

如果准确率和报酬率能够恰当地组合,短期波段交易的预期依旧是积极的。短期波段交易方法若可以有55%的准确率和1.3的报酬率,那么可以预期,每1美元风险资金可以赚26.5美元[(55%×1.3)-(45%×1.0)]。当然,预期可以随着准确率或者报酬率的提高而提高。

机会

短期波段交易者拥有相对多的机会,因为市场85%的时间在盘整中。短期波段交易者可以找到大量的支撑线和压力线,这意味着有大量的交易机会。

交易成本:佣金和亏损

短期波段交易的交易成本(佣金和亏损)较高,因此在验证交易方法的预期值时要将其考虑在内。因为存在大量的交易机会,短期波段交易频率较高,每次收益相对较小,这产生了很高的佣金。此外,由于与长期趋势交易相比,短期波段交易的平均收益较小,因此交易成本占利润的比率很高。这就是日交易者很难赚到钱的原因。日交易者可以利用的市场日价格变动幅度较窄,又需要支付交易成本,而长期趋势交易者却可以利用月价格变动来支付佣金和亏损。

心理

情感障碍

短期波段交易并不像长期交易系统那样让人在情感上产生如此多的困扰,因为频繁的盈利为短期交易者提供了频繁的正反馈,让他们肯定自己的决策是对的。频繁的盈利能够养成良好的交易习惯,使得短期波段交易者持续交易更为简单。这时,账户缩水也会更容易控制,而且不会下降太多。如此一来,交易者执行交易计划时遇到的情感障碍可以降到最低。另外,短期波段交易者能够抽空休息,因为就算错过1~10个交易机会也不会对他们整年的交易成果带来什么影响。

长期趋势交易VS短期波段交易

对长期趋势交易和短期波段交易进行分析表明,后一种交易风格更能得到小规模个人交易者的青睐。短期波段交易在以下几个方面比长期趋势交易容易应付:

▶ 组合

▶ 账户缩水

▶ 财务保证

▶ 情感障碍

不同交易风格的预期可能是一样的,因此预期不能作为选择交易风格的决定因素。然而,如果你偏爱单个市场的波段交易,你应该考虑你可获得多少交易机会。

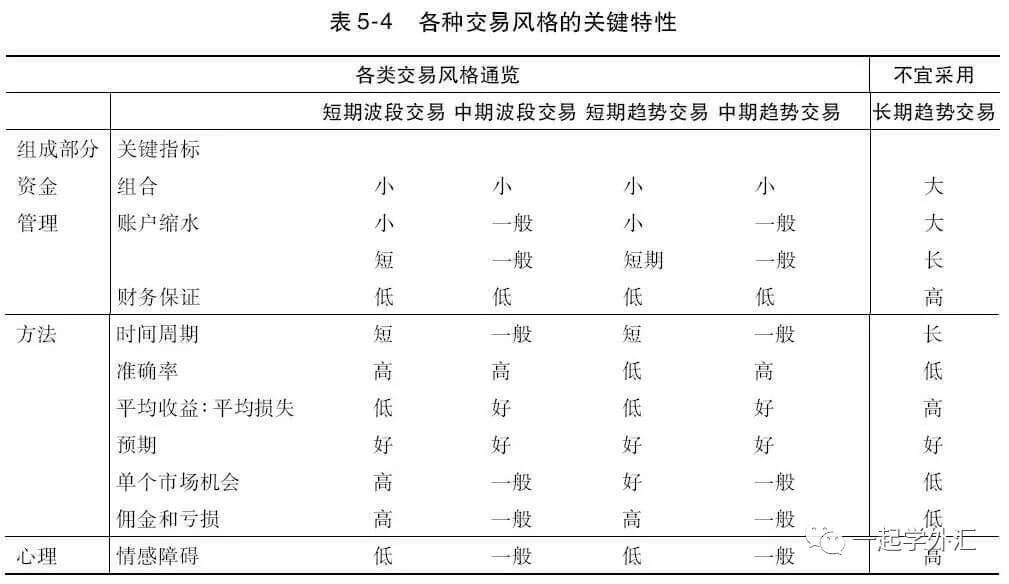

我已经对两种极端的交易风格进行了比较,让你深入了解它们的复杂之处。交易者可以选择不同的时限进行交易,可以是当天,也可以是短期或者中期。既然已经考察过两种极端情况,那么有必要再看一下介于它们之间的其他交易策略。表5-4对各种交易风格进行了比较。

表5-4为你提供了一个简洁的指南,告诉你每种特定交易风格可能出现的情况。你应该适时地阅读这张表格,看看哪种类型合你的意。我自己同时采用短期和中期波段交易,以及中短期趋势延续型交易。

很抱歉在此需要提个醒。如前所述,困难重重法则将让交易者无法轻松找到适合自己个性的交易风格。

最终决定你的交易风格的将是预期、机会和验证预期,而不是你的个性;换句话说,赚钱可不容易。

总结

成功交易的第三个原则说明,当你在挑选一种合适的交易风格时,需要将以下因素考虑在内:

▶ 特定交易风格下需要的财务保证

▶ 交易风格的预期、机会和对预期的验证

▶ 也许可以考虑一下,这种交易风格是否让你感到舒适或者是否适合你的个性(如果你是幸运的)

无论你是效仿明星交易者、利用指标、识别图表模式,还是跟随意大利数学家寻找交易时机,只要你的方法具备积极预期,那么就是可行的。机会总是属于有准备的人。交易是处理现实问题,而不拘泥于细节。

万物皆有期节选自《交易圣经》有删改

© 版权声明

本文转自网络,版权归原作者所有。我在此仅提供该文章的转载服务,不对其内容和观点承担任何责任。若涉及版权问题,请与我们取得联系及时删除。

相关文章

暂无评论...